目次

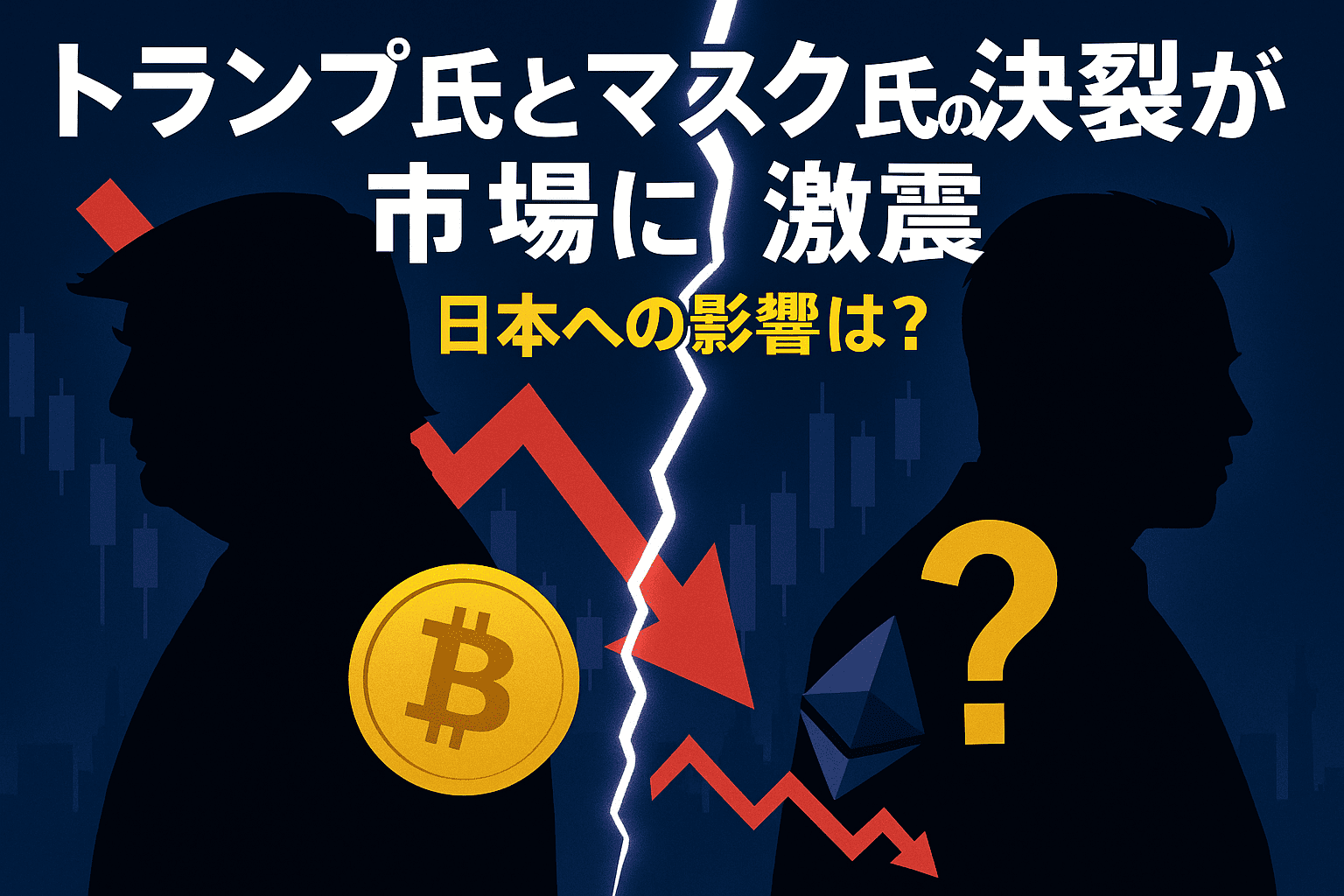

トランプ氏とマスク氏の決裂が市場に激震 - その全貌と日本への影響

世界が注目する政財界の巨人同士の対立が、国際経済に波紋を広げている

対立の発端と経緯

ドナルド・トランプ大統領とテスラCEOイーロン・マスク氏の関係が、かつての蜜月状態から一転して激しい対立に発展している。この決裂の根本的な原因は、大型減税法案を巡る見解の相違だった。

朝日新聞の報道によると、トランプ氏はマスク氏の減税法案批判に対し「非常に失望している」と公言し、さらには「恩知らず」「クレイジー」といった激しい言葉で非難を繰り返している。一方のマスク氏も、これに対して反発を強めており、両者の応酬はソーシャルメディア上でエスカレートの一途を辿っている。

経済への深刻な影響

この対立は単なる政治的な口論に留まらず、実体経済に深刻な打撃を与えている。特にテスラ株への影響は壊滅的で、ロイター通信の報道では、テスラ株は一時14%以上の急落を記録し、時価総額で約22兆円が吹き飛んだ。

株式市場への波及効果

米国株式市場全体が下落基調を示す中、特にテスラ株の急落は投資家に強い警戒感を抱かせている。トランプ氏が政府契約の打ち切りを示唆したことで、マスク氏の企業群(テスラ、SpaceX、X(旧Twitter)、Neuralink等)への政府からの支援継続に疑問符が付いている。これまでマスク氏の事業は、政府補助金や宇宙開発契約によって大きな恩恵を受けてきただけに、今回の対立は事業の根幹を揺るがす可能性がある。

- テスラ株: 17%超の下落を記録する場面も

- 米国株式市場全体: 全面的な下落基調

- 投資家心理: リスク回避姿勢が鮮明に

仮想通貨市場への深刻な影響

この対立は仮想通貨市場にも大きな動揺をもたらしている。CoinDesk Japanの報告によると、主要な暗号資産が軒並み下落しており:

- ビットコイン: 3.18%下落、一時10万ドル割れの危機

- イーサリアム: 7.16%の大幅下落

- リップル: 5.21%下落

この下落の背景には、両氏がそれぞれ仮想通貨業界に与える影響力の大きさがある。トランプ氏は大統領選挙期間中に仮想通貨推進を公約に掲げ、マスク氏は政府効率化省(DOGE)の責任者として規制緩和を進めてきた。しかし、最新の情報によると、マスク氏は5月28日にDOGEを退任しており、この対立によって仮想通貨業界における規制緩和への期待が後退している。

日本への影響と在日米軍問題

興味深いことに、この対立は日本の安全保障政策にも影響を与えている。日本経済新聞の分析によると、マスク氏とトランプ氏の関係が良好だった2月には、今後5年間の国防予算を毎年8%ずつ削減する案が浮上していた。

しかし、両者の決裂により:

- 在日米軍縮小論が後退

- 日本の防衛負担増加圧力が軽減される可能性

- アジア太平洋地域の安全保障戦略に変化

この変化は、日本政府にとっては短期的には負担軽減となる可能性があるものの、長期的な日米同盟の在り方についても新たな課題を提起している。特に、中国の軍事的脅威が高まる中で、米軍のアジア太平洋地域でのプレゼンス維持は日本の安全保障にとって極めて重要である。

日本の仮想通貨取引所 - 世界最先端の安全性を誇る規制体系

この混乱する国際情勢の中で、日本の仮想通貨市場は相対的に安定している。この安定性の背景には、金融庁による世界でも最も厳格とされる認可制度がある。現在、日本では28社の暗号資産交換業者が登録されており(令和7年4月30日現在)、これらすべてが厳しい審査基準をクリアしている。

金融庁の厳格な審査基準

日本の暗号資産交換業者の登録要件は、世界的に見ても極めて厳格である。金融庁の審査基準には以下のような項目が含まれる:

財政基盤に関する要件

- 資本金1,000万円以上の確保

- 債務超過状態でないこと

- 十分な純資産の維持

- 顧客資産の分別管理体制の確立

業務運営体制に関する要件

- マネーロンダリング対策の実施

- サイバーセキュリティ対策の強化

- 内部管理体制の整備

- 利用者保護措置の実装

- 取り扱い暗号資産の適切性審査

技術・システム要件

- コールドウォレットによる資産管理

- マルチシグネチャの実装

- 定期的なシステム監査の実施

- 災害対策・事業継続計画の策定

主要な認可済み取引所の詳細分析

Coincheck(コインチェック)

コインチェックは、東証一部上場企業である株式会社マネックスグループの完全子会社として運営されている。2018年のハッキング事件を乗り越え、現在では国内でも最も厳格なセキュリティ体制を構築している。

特徴とサービス内容

- 取り扱い暗号資産:33種類(BTC、ETH、ETC、LSK、XRP、XEM、LTC、BCH、MONA、XLM、QTUM、BAT、IOST、ENJ、XYM、SAND、DOT、FLR、FNCT、CHZ、LINK、DAI、MKR、MATIC、APE、AXS、IMX、WBTC、AVAX、SHIB、BRIL、BC、DOGE)

- アプリダウンロード数:570万を突破(業界トップクラス)

- 最低取引額:500円から

- 積立サービス:月1万円から月100万円まで

- NFTマーケットプレイス「Coincheck NFT」の運営

- 電気・ガス料金の支払いでビットコインが貯まるサービス

コインチェックの最大の特徴は、初心者でも直感的に操作できるユーザーインターフェースの設計にある。同社のスマートフォンアプリは、複雑な暗号資産取引を簡単な操作で行えるよう工夫されており、これが多くのユーザーに支持される理由となっている。

bitFlyer(ビットフライヤー)

ビットフライヤーは、日本で初めて仮想通貨交換業の認可を取得した老舗取引所である。株主には三菱UFJキャピタル、みずほキャピタル、第一生命保険など、日本を代表する金融機関が名を連ねており、その信頼性は業界随一といえる。

特徴とサービス内容

- 取り扱い暗号資産:35種類(BTC、ETH、ETC、LTC、BCH、MONA、LSK、XRP、BAT、XEM、XLM、XTZ、DOT、LINK、XYM、MATIC、MKR、ZPG、FLR、SHIB、PLT、SAND、AXS、MANA、IMX、APE、CHZ、DAI、RNDR、GRT、AVAX、DOGE、ELF、ZPGPT、ZPGAG、MASK、POL、PEPE)

- ビットコイン取引量:国内6年連続No.1(※Bitcoin日本語情報サイト調べ)

- 最低取引額:1円から

- レバレッジ取引:最大2倍

- ビットコインFX:24時間365日取引可能

ビットフライヤーの特筆すべき点は、その堅牢なセキュリティ体制である。同社は世界最高水準のセキュリティを誇るとされており、マルチシグ、コールドストレージ、SSL暗号化、WAF、DDoS攻撃対策など、多層防御システムを構築している。

GMOコイン

GMOコインは、GMOインターネット株式会社のグループ企業として、同社の豊富なIT技術力を活かした取引所である。特に手数料の安さとサービスの充実度において業界をリードしている。

特徴とサービス内容

- 取り扱い暗号資産:26種類(BTC、ETH、BCH、LTC、XRP、XEM、XLM、BAT、XTZ、QTUM、ENJ、DOT、ATOM、XYM、MONA、ADA、MKR、DAI、LINK、FCR、DOGE、SOL、FLR、ASTR、FIL、SAND、CHZ、NAC、AVAX)

- 入出金手数料:無料

- 送金手数料:無料

- 取引所手数料:Maker -0.01%, Taker 0.05%

- 最大レバレッジ:2倍

- つみたて暗号資産:月500円から

- 貸暗号資産サービス:年率1%~10%

- ステーキングサービス:対象通貨で報酬獲得

GMOコインの最大の魅力は、その総合的なコストパフォーマンスの高さである。入出金から送金まで、ほぼすべての手数料が無料に設定されており、頻繁に取引を行うユーザーにとって非常に有利な条件となっている。

SBI VCトレード

SBI VCトレードは、ネット証券業界大手のSBIホールディングスの子会社として、同グループの金融ノウハウを活かした運営を行っている。特に機関投資家レベルのサービス品質を個人投資家にも提供することで差別化を図っている。

特徴とサービス内容

- 取り扱い暗号資産:35種類(BTC、ETH、XRP、BCH、LTC、DOT、LINK、ADA、DOGE、SOL、XLM、XTZ、MATIC、AVAX、FLR、OAS、XDC、SHIB、DAI、ATOM、APT、ZPG、HBAR、NEAR、NIDT、ALGO、APE、AXS、BAT、CHZ、ENJ、ETC、FCR、MKR、MONA、OMG、SAND、TRX)

- 最低取引額:1円から

- 各種手数料:ほぼ全て無料

- レバレッジ取引:最大2倍

- 積立サービス:月100円から

- 貸コイン:年率1%~8%

- ステーキング:テゾス、ポルカドット、カルダノ、アバランチなど

SBI VCトレードの特徴は、その徹底的なコスト削減と利用者保護への取り組みである。同社は口座開設、入出金、送金、取引まで、ほぼすべてのサービスを手数料無料で提供している。

BITPOINT(ビットポイント)

ビットポイントは、株式会社リミックスポイントの子会社として運営されており、特に海外展開に積極的な取引所として知られている。アジア太平洋地域での事業展開を視野に入れた戦略的なサービス開発を行っている。

特徴とサービス内容

- 取り扱い暗号資産:29種類(BTC、ETH、XRP、LTC、BCH、BAT、TRX、ADA、JMY、DOT、LINK、DEP、IOST、KAIA、SHIB、POL、FLR、GXE、ATOM、TON、TSUGT、OSHI、SOL、DOGE、AVAX、SUI、PEPE、BNB、HBAR)

- 取引手数料:無料

- 出金手数料:無料(月1回まで)

- 初回口座開設キャンペーン:定期的に実施

- 貸して増やす:年率0.5%~2%

- ステーキング:年率3%~6%程度

ビットポイントの大きな特徴は、他の国内取引所では取り扱いの少ない暗号資産を積極的に上場させていることである。特に、ジャスミー(JMY)やエイダコイン(ADA)など、将来性が期待される銘柄をいち早く取り扱っている。

Zaif(ザイフ)

Zaifは、株式会社カイカエクスチェンジホールディングスが運営する取引所で、特に独自トークンの取り扱いに特化している。日本発の暗号資産プロジェクトを積極的にサポートしており、国内の暗号資産エコシステム発展に貢献している。

特徴とサービス内容

- 取り扱い暗号資産:22種類(BTC、MONA、FSCC、NCXC、CICC、BCH、XCP、ZAIF、XEM、ETH、CMS:XEM、CMS:ETH、XYM、COT、TRX、POL、MV、ROND、DEP、KAIA、SKEB、BORA、SNPT、ZPG)

- Zaifコイン積立:月1,000円から100万円まで

- 取引手数料:Maker -0.1%, Taker 0.1%

- 独自トークン:ZAIF、CMS、FSCC、NCXC、CICC等

- API取引:プログラム取引に対応

Zaifの最大の特徴は、メイカー手数料がマイナスに設定されていることである。これは、取引板に注文を並べるメイカー取引を行うと、逆に手数料を受け取ることができるシステムで、頻繁に取引を行うトレーダーにとって非常に有利な条件となっている。

世界をリードする日本の規制体系

日本の暗号資産規制は、2017年の法改正以降、継続的に強化されてきており、現在では世界でも最も先進的で包括的な規制体系を構築している。この規制の特徴は、単に制限を設けるのではなく、イノベーションと利用者保護のバランスを重視していることである。

日本の規制の先進性

- 分別管理の義務化: 顧客資産と自己資産の完全分離

- コールドウォレット保管: 顧客暗号資産の95%以上をオフライン保管

- 第三者監査の義務: 定期的な外部監査による透明性確保

- 財務健全性の監視: 継続的な財政状況のモニタリング

- 情報開示の徹底: 運営状況の定期的な公開

この包括的な規制体系により、日本の暗号資産市場は世界でも最も安全で信頼性の高い市場の一つとして評価されている。実際、2017年以降、日本の認可済み取引所で大規模なハッキング被害は発生しておらず、投資家の資産保護において高い実績を誇っている。

海外取引所との比較優位性

日本の認可済み取引所は、海外の無登録取引所と比較して以下のような明確な優位性を持っている:

安全性の優位性

- 金融庁による継続的な監督

- 顧客資産の完全分別管理

- 損害保険による保護

- 透明性の高い運営体制

利用者保護の充実

- 日本語によるカスタマーサポート

- 円滑な入出金サービス

- 税務処理のサポート

- トラブル時の迅速な対応

コンプライアンスの確実性

- 日本の法律に完全準拠

- マネーロンダリング対策の徹底

- 適切な税務処理の支援

- 規制変更への迅速な対応

これらの優位性により、日本の投資家にとって国内認可済み取引所の利用は、単なる安全性の確保だけでなく、長期的な資産形成戦略においても重要な意味を持っている。

今後の展望と投資家への影響

トランプ氏とマスク氏の対立が長期化すれば、以下のような多層的な影響が予想される:

短期的影響(3-6ヶ月)

- テスラ株の更なる下落リスクと回復の可能性

- 仮想通貨市場の不安定化と新たな投資機会の創出

- 米国株式市場全体への悪影響とセクター間の格差拡大

- 宇宙開発関連企業への投資環境の変化

中期的影響(6ヶ月-2年)

- 米国の産業政策の方向性変化とグリーン政策への影響

- 電気自動車普及政策の見直しと競合他社への影響

- 宇宙開発事業の民間企業依存度見直し

- 人工知能開発における政府と民間の関係再構築

長期的影響(2年以上)

- アメリカの技術覇権戦略の根本的見直し

- 中国との技術競争における戦略変更

- 国際的な宇宙開発協力体制の再編

- 次世代エネルギー政策の方向性転換

投資家へのアドバイスと戦略的提言

この複雑で変動の激しい状況下で、日本の投資家が留意すべき点と戦略的なアプローチを以下に示す:

基本的なリスク管理戦略

-

分散投資の重要性: 特定の個人や企業に依存するリスクの回避

- 地域分散:米国、欧州、アジア市場への分散投資

- セクター分散:テクノロジー以外の業種への投資拡大

- 時間分散:定期積立による時間リスクの軽減

-

情報収集の徹底: ソーシャルメディアでの発言にも注意

- 複数情報源からの情報収集

- ファクトチェックの重要性

- 短期的なノイズと長期トレンドの区別

-

長期的視点の維持: 短期的な変動に惑わされない投資判断

- ファンダメンタル分析の重視

- 企業の本質的価値への注目

- 市場の過度な反応からの機会創出

-

規制環境の確認: 日本国内の認可済み取引所の利用推奨

- 金融庁認可済み事業者の利用

- 海外無登録業者のリスク認識

- 税務コンプライアンスの確保

仮想通貨投資における特別な考慮事項

この混乱期において、仮想通貨投資家は特に以下の点に注意が必要である:

市場変動への対応策

- ドルコスト平均法による投資継続

- 主要通貨(BTC、ETH)への集中投資

- アルトコインへの過度な集中回避

- ステーキングによる収益確保の検討

規制動向の注視

- 日米の規制動向の継続的な監視

- 新たな規制案への早期対応準備

- 税制変更の可能性への備え

- コンプライアンス体制の強化

引用元

- 朝日新聞「トランプ氏とマスク氏、急速に決裂 『失望』『恩知らず』と応酬激化」

- CoinDesk Japan「10万ドル割れの危機 マスク氏とトランプ氏の対立激化で暗号資産」

- 日本経済新聞「マスク氏とトランプ氏決裂、日本にも影響 在日米軍縮小論が後退」

- 金融庁「暗号資産交換業者登録一覧」

- ロイター通信「トランプ氏、マスク氏に『失望』 政府契約打ち切り示唆 テスラ株急落」

この政財界の巨人同士の対立は、単なる個人的な確執を超えて、国際経済、地政学的バランス、そして日本の暗号資産市場にまで広範囲な影響を与える重大な事態となっている。しかし、日本の投資家にとっては、世界最高水準の規制体系と安全性を誇る国内取引所という強固な基盤があることは、この混乱期においても安心材料となるだろう。