どうも墨汁うまい(@bokujyuumai)です。イーサリアムはコロナショックからドル建てでテンバガーを大幅に超える17倍に高騰、一方で日本円建ての最高値である18万円代にはまだ届いていません。本稿ではイーサリアムの今後と20万円にいくのかについて解説を行います。

イーサリアムはステーキングのデフレがすごい

2017年の仮想通貨バブルと異なり、イーサリアムのネィティブ通貨であるETHはさまざまな需要があります。一方で新規発行されるETHはマイナーがマイニングを行うことでのみ得ることができ、それらの報酬を市場に放出することでのみ供給されます。

イーサリアムは現在1ブロック平均13秒で生成されており、新規発行されるイーサリアムは2ETHとなっています(ここではアンクルブロックは考えないものとする)。

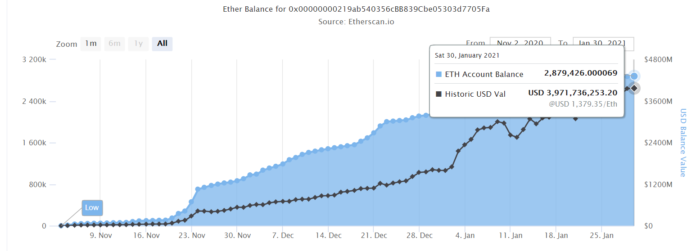

1日は86400秒なので、(86400秒 / 13秒) * 2ETH = 13,292ETHとなるため1日に新規発行されるイーサリアムは1.3万ETHほどということになります。これは2017年と比較すると大型アップデートにより60%も減少させられています。一方ででイーサリアム2.0のローンチからイーサリアムステーキングの勢いは止まらず、30日時点で287.9万ETHがデポジットコントラクトへステーキングされています。

ステーキングが可能になったのが2020年11月5日であるため、86日が経過しているので

287.9万ETH/86日 = 33,481ETH

ステーキングすると約2年は引き出せないことから、1日につき3.3万ETHが市場供給量から減少していっているということになります。従って新規発行されるETHの2.5倍の勢いで市場からETHがデフレしており、イーサリアム価格の高騰に大きな影響を与えていることが分かるでしょう。

DeFi需要の継続増加によるガス利用

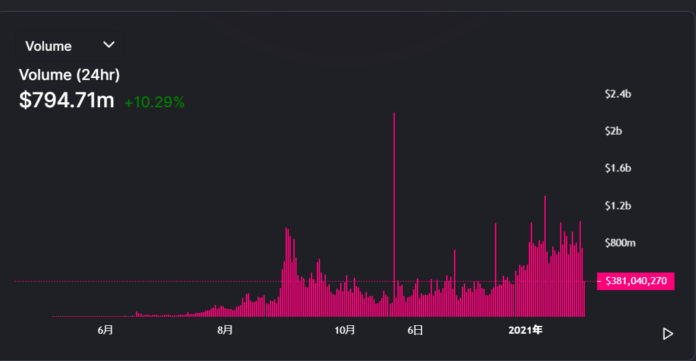

イーサリアム上のコントラクトで売買が可能な取引所(DEX)で最も高い出来高を誇るユニスワップ(Uniswap)は、2020年夏のDeFiブームを超える出来高を記録。気軽に売買できることや、上場審査などもないことで流動性さえあればどのようなイーサリアム上のトークンでも売買できることなども含め、需要が増加していることが分かります。

出典:Uniswap – Uniswapの出来高

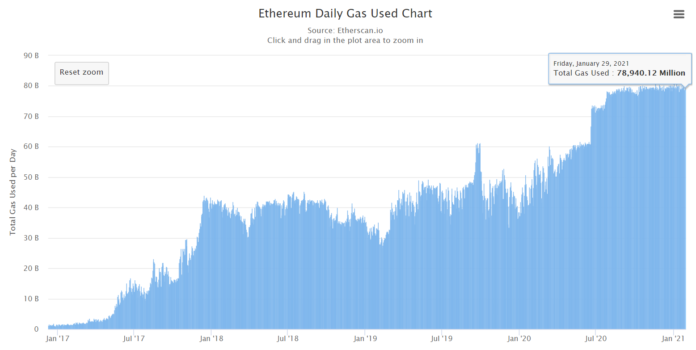

またUniswapに限らずDeFi需要が増加していることで、イーサリアムを使用するための手数料としての「ガス」は依然として過去最高レベルを継続していることが分わかるでしょう。これはETHを担保や流動性マイニングに使用するだけでなく、イーサリアム上の全てのトークンを利用するのに多くのETHが必要であるということを示します。

7月から続くこの水準に対しETH価格は3~4倍となっており、高い手数料が常に消費されているのです。これらはマイナーが収益として得て市場に放出するため、ガス需要として市場の流動性と需要が高まっているでしょう。

ETHは2017年と比較し、需要が大幅に変化しています。例えば「イーサリアムステーキング」や「DeFi(担保、レンディング、流動性マイニング、イールドファーミング)」です。

特にETH2のステーキングは市場からデフレしていくので上記でみたように売り圧が日に日に下がるという影響を及ぼします。DeFi Pulseによると、現在イーサリアムDeFiに730万ETHがロックされているため、目に見える範囲で1017万ETHが売られない状態であるということです。

価格高騰は需要と供給が重要

価格が上昇する場合、需要と供給の関係が絶対であり、

需要 > 供給 = 価格高騰

というのがマーケットの構造です。イーサリアムは上記で見てきたように

DeFi需要+ETH2+手数料 > 60%発行数減少+ステーキング

という構造になっています。

特にステーキング需要でETHが買われ、その買われたETHが長期的にロックされて供給量が日々2.5倍の速度でデフレしていることがこの構造をより顕著にしており、1年立たずに17倍という高騰を引き起こしたのです。

まとめ

2017年はETHを通貨としてイーサリアム上のプロジェクトに投機するICO(イニシャル・コイン・オファリング)需要のみであり、ETH供給量も今より60%多かったこと、2018年の下落でICOプロジェクトがETHを投げ売りしたことが下落の原因でした。

一方で現状のイーサリアムで上記で見てきたETH需要が多岐にわたっていることを考慮するとイーサリアムステーキングが進みDeFi需要が減少せずにむしろ増加していることから、20万円も視野に入ると考えられるでしょう。

▼墨汁サロンではイーサリアム2.0の最新動向や32ETHステーキングのやり方の解説や検証、テクニカル分析理論、最新のDeFiやファンダメンタルなどをより深く解説しています。