※本記事はとあるコインチョイス編集部員が身をもって仮想通貨FXトレードを実践・検証していくシリーズです。また、記事内には海外取引所の取り扱いがありますが、利用を促すものではありません。国内の暗号資産デリバティブ取引は高リスクです。レバレッジ、手数料、上場銘柄、各種条件は頻繁に変わるため、必ず各社の最新の公式情報を確認してください。

完全敗北を経験(2025年版アップデート)

初めてのトレードで用意した5万円が、1週間で綺麗になくなってしまいました。負けてしまった原因と対処について、いま振り返っても有効な学びになるよう、2025年の相場環境・情報源のアップデートを反映しつつ整理しておきます。

まず、1週間ですぐに5万円を失ってしまった理由として挙げられるのは次の通りです。

- レバレッジ100倍のみで、1ポジション全賭けトレードをしていた

- 価格予想の根拠が薄く、リスク管理と検証プロセスが欠落していた

レバレッジ100倍という「少しの逆行で即ロスカット」になり得る状況にも関わらず、価格が上がるか下がるかを勘で当てにいった時点で、トレードではなくただのギャンブルでした。

ここで最大の問題は「高倍率レバレッジ」そのものより、資金の大半(あるいは全額)を1回のポジションに賭けたことでした。いまなら「買い下がり(逢玉)」「売り上がり(分割利確・分割エントリー)」「部分ヘッジ」といった手法も知っていますが、当時は「このポジションを逃すと機会損失」という焦りから、分割・縮尺(スケーリング)という基本を無視していました。

価格予想についても、当時の私はチャートの形だけで判断しがちでした。今振り返ると、建玉の偏りや清算(強制ロスカット)ドミノの起点になりやすい「OI(Open Interest:未決済建玉)」を見ていなかったのが致命的。以下で、OIをどう読み、どう使うべきかを整理します。

未決済建玉(OI:Open Interest)とは? 2025年の見方

仮想通貨デリバティブでは、OI=未決済のロング・ショート合計契約数(または名目額)を指します。方向の内訳は分からないものの、

- OIが増えている=新規のポジションが積み上がっている(参加者が増えている/レバレッジが積み上がっている)

- OIが急減する=どこかで清算連鎖や損切り集中が発生し、ポジションが一気に閉じられた

といった需給の「熱量」や「蓄圧」を把握できます。なお、2025年時点ではBybit、Binance、OKXなど複数の先物市場が主導的で、取引所横断の「総OI」「清算ヒートマップ」「資金調達率(Funding)」などを併せて見るのが実務的です(単一取引所だけでは偏りが出るため)。

重要な注意点(よくある誤解の修正)

- OIは方向(ロング優勢/ショート優勢)を直接は示しません。方向感は未約定板、CVD(累積出来高差)、資金調達率、ベーシス(先物と現物の乖離)などと組み合わせて推定します。

- OI増=必ずトレンド加速、ではありません。揉み合いでの積み上がり→片側ブレイクで急減という「溜め→解放」シナリオが典型です。

- 取引所間で契約仕様や取引量が異なるため、総合指標(アグリゲート)を優先しつつ、自分が使う取引所のOIも照合するのがベターです。

価格とOIの関係を振り返る(ケーススタディ)

私が使っている取引所は「バイビット(Bybit)」でした(海外業者/利用推奨ではありません)。価格は取引所間で乖離することがありますが、**大局の値動きと清算イベントは概ね同期**します。以下は当時の振り返りです。

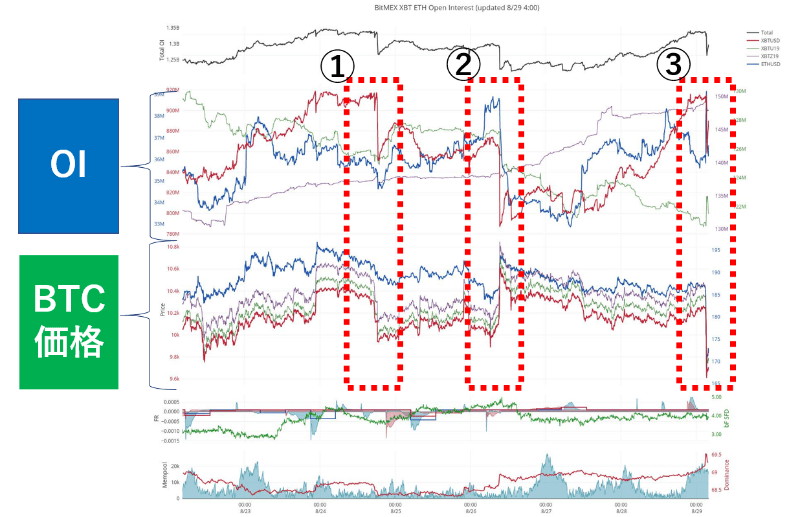

8月23日〜8月29日のトレード期間には大幅な値動きが3回ほどありました。画像は当時のOIと価格の関係を示す参考チャートです(当時はX(旧Twitter)の指標アカウントからOI・清算データを定期的に参照していました)。

この期間、次のような典型が見られました。

- ①/③:OI減少と同時に価格下落 → ロング側の清算・損切りの連鎖(相殺売り)が優勢だったと推測

- ②:OI減少と同時に価格上昇 → ショート側の清算・損切り(相殺買い)が優勢だったと推測

ポイントは、**「OIの急減=決済の波(清算・強制ロスカット含む)」**という視点です。逆指値が集中する価格帯(清算クラスター)を巻き込みながら動くと、短時間に大きく伸びてすぐ反転する「刈り取り」も起きやすい。**OI・清算ヒートマップ・資金調達率・先物ベーシス**を合わせて監視し、**「いまは張る局面か、見送る局面か」**の判断材料にするのが2025年の実務的アプローチだと痛感しています。

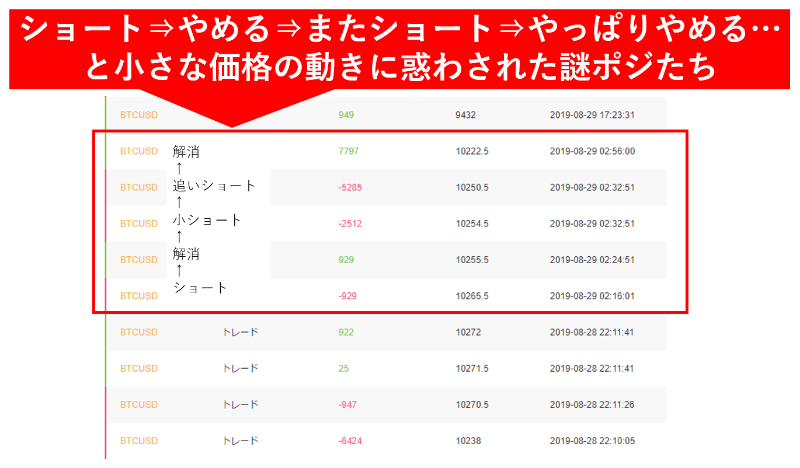

当時の私は、29日の下落初動に対し、根拠が弱いまま小さくショートを建てて早々に手仕舞い。**「清算の波」や「下方向の流動性の溜まり」を事前に描けていなかった**ため、9,500ドル近辺までの本番の下落を取り逃しました。

2025年の今なら、少なくとも以下をチェックしてから意思決定します。

- 総OIの推移(上下どちらに「蓄圧」がありそうか)

- 清算マップ(上下どちらに清算が厚いか/どの距離にあるか)

- 資金調達率・ベーシス(過熱感の偏り)

- 出来高・CVD(どちらに成行が流れ込んでいるか)

2025年時点での実務的な対策(反省からの改善)

- 資金管理を最優先に:1回の損失許容(例:口座の1〜2%)を先に決め、**分割エントリー/分割利確**を徹底。平均建値を意識し、逆行スケーリングの最大回数・距離も事前にルール化。

- ストップは「価格」ではなく「シナリオの否定」で置く:清算クラスター通過後の戻り売り/押し目買いなど、**何が起きたら自分の仮説が壊れるか**で置く。

- 指標の優先順位を固定:①清算マップと総OI、②資金調達率とベーシス、③出来高・CVD、④価格構造(高安/流動性プール)。情報過多を避け、**同じフレームで検証**できるように。

- 「取らない」も戦略:OIが低下し、清算の的が薄い時はレンジでノイズが増えがち。**期待値が立たないなら休む**。

- 手数料・滑りをコストとして設計:高頻度の分割は手数料と滑りで期待値を削る。**手数料体系・スプレッド・資金調達コスト**を事前に試算してから戦略設計。

【これまでの損益:約-5万円】

以下は日本国内で登録された暗号資産交換業者の例です。取扱銘柄数、手数料、サービス内容は頻繁に更新されます。最新条件は各社の公式サイトでご確認ください。本記事は口座開設や取引を勧誘するものではありません。

最後に(重要な注意喚起)

- 本記事は個人の体験談・学習記録であり、投資助言ではありません。

- デリバティブ取引(先物・無期限)は元本超過の損失リスクがあります。レバレッジ倍率の上限や証拠金管理、清算リスクは十分に理解してください。

- 海外業者の利用には法令順守・資金保全・税務など別のリスクも伴います。安易に模倣せず、**必ず自己責任・自己検証**で判断してください。

- 相場指標(OI・清算マップ・Funding等)は便利ですが、万能ではありません。必ず複数指標とリスク管理で補完を。

次回は、もう一つの敗因だった「リスクを前提にしたポジション設計」と、実コスト(手数料・スプレッド・資金調達率・滑り)の見積り方を、検証テンプレート付きで解説します。