目次

- 1 【新局面】モルガン・スタンレー、ビットコイン現物ETF申請で暗号資産市場に本格参入か

【新局面】モルガン・スタンレー、ビットコイン現物ETF申請で暗号資産市場に本格参入か

結論

米大手銀行モルガン・スタンレーは2026年1月6日、ビットコインとソラナの現物ETFを申請しました。

金融機関の参入拡大により、暗号資産市場は新たな段階に入りつつあります。

日本の投資家にとっても、取引環境の整備が今後ますます重要になりそうです。

この記事で分かる3つのポイント

- モルガン・スタンレーが米大手銀行として初めてビットコイン現物ETFとソラナETFを申請しました。

- 顧客資産約9兆ドル規模を背景に、金融機関による暗号資産投資の囲い込み競争が本格化しています。

- ETF資金は流入と流出が交錯しており、市場には短期的な不安定さも残っています。

なぜ今、モルガン・スタンレーはETF申請に踏み切ったのか

モルガン・スタンレーは「Morgan Stanley Bitcoin Trust」と「Morgan Stanley Solana Trust」の2つのETFをSECに申請しました。

同行の顧客資産は2025年末時点で約9.3兆ドルに達しており、日本のGDPを上回る規模です。

これまで大手金融機関は暗号資産ETFの保管業務や販売支援にとどまっていましたが、今回の申請は自社ブランドの商品提供へ踏み出したことを意味します。

ブラックロックなど外部の資産運用会社に手数料を支払うより、自社ETFで顧客資産を囲い込む方が収益性は高いとみられています。

モーニングスターのETFアナリスト、ブライアン・アーマー氏はロイターの取材に対し「 ビットコインに投資している顧客を自社のETFに移行させたい意図があるのだろう。参入は遅れたものの、素早くスタートを切れる可能性がある 」と指摘しています。

ウォール街で加速する暗号資産ETF競争

モルガン・スタンレーの動きは市場関係者に驚きを与えました。

ブルームバーグ・インテリジェンスの上級ETFアナリスト、エリック・バルチュナス氏はX上で「ショッキングな出来事」と表現し、「投資アドバイザーが顧客に暗号資産ETFを提供できるなら、自社ブランドのファンドを持つ方が理にかなっている」と分析しています。

2024年初頭にSECが米国初のビットコイン現物ETFを承認して以降、ブラックロックを筆頭とする各社のETFは急拡大しました。

市場データによると、ビットコイン現物ETFの純資産総額は約1300億ドル規模に達し、ビットコイン時価総額の約7%前後を占めるまでになっています。

また、バンク・オブ・アメリカは2026年1月5日から、資産運用アドバイザーが顧客ポートフォリオに暗号資産ETPを組み入れる提案を行える体制を整えました。

報道によると、モルガン・スタンレー自身も2025年10月に全顧客および口座タイプを対象に暗号資産投資へのアクセスを拡大しています。

ソラナETF申請が持つ意味

今回の申請で注目されるのは、ビットコインだけでなくソラナETFも同時に申請された点です。

ソラナは高速処理と低コストを特徴とするブロックチェーンとして注目されていますが、米国では現時点でビットコインとイーサリアム以外の現物ETF承認例はありません。

ソラナETFの審査は、アルトコインETFの可能性を占う試金石となる可能性があります。

ビットコインETF市場はすでに競争が激化しているため、ソラナという新領域で先行者利益を狙う戦略的意図も指摘されています。

ETF資金の動きは断続的、市場は依然不安定

2026年初頭の市場では、現物ビットコインETFに資金流入が見られる一方、短期間で流出に転じる場面も確認されています。

こうした断続的な資金フローは、長期的な資産配分だけでなく、戦術的取引や裁定取引の影響を受けている可能性があります。

市場関係者の間では、ETFへの資金流入が安定的に継続することが、持続的な価格トレンド形成の重要な条件とみられています。

日本市場への波及効果

モルガン・スタンレーの申請は、日本の金融市場にも影響を与える可能性があります。

日本では暗号資産を金融商品として位置付ける制度整備や、銀行グループによる暗号資産関連サービス提供を可能にする規制見直しの議論が進められています。

また、暗号資産ETFの解禁についても将来的な検討課題として言及されており、市場整備に向けた動きが続いています。

米国で大手銀行が暗号資産ETF市場に本格参入したことで、日本の金融機関においても関連サービスや投資商品の開発が進む可能性があります。

将来的には、日本の個人投資家が証券口座を通じて暗号資産へ投資する流れが一般化する可能性も指摘されています。

銀行参入がもたらす「正当性」

アーマー氏は、銀行が暗号資産ETF市場に参入することで正当性が高まり、他社も追随する可能性があると指摘しています。

これまで暗号資産は投機的資産と見なされることも多くありました。

しかし、巨額の顧客資産を持つ金融大手がETFを組成することで、機関投資家や一般投資家の信頼感は確実に高まります。

今回の申請は単なる商品追加ではなく、暗号資産が伝統金融の枠組みに組み込まれていく転換点となる可能性があります。

こうした動きにより、個人投資家にとっても暗号資産はより身近な資産クラスになりつつあります。

実際に取引を行う際には、自分の目的や投資スタイルに合った取引所を選ぶことが重要です。

国内で選ばれている仮想通貨取引所(タイプ別)

▶ 少額から試したい仮想通貨が初めての方

- bitFlyer:1円から取引・積立が可能

▶ 手数料を抑えたい人

- SBI VCトレード:入出金・送金手数料が原則無料

▶ アルトコインを幅広く触りたい人

【詳細比較】国内主要仮想通貨取引所5社

SBI VCトレード

大手金融グループ運営|コスト重視派に人気

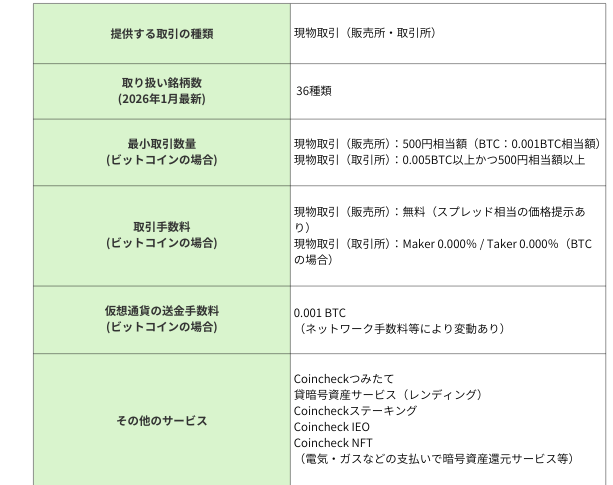

Coincheck(コインチェック)

初心者に人気のアプリ重視型取引所

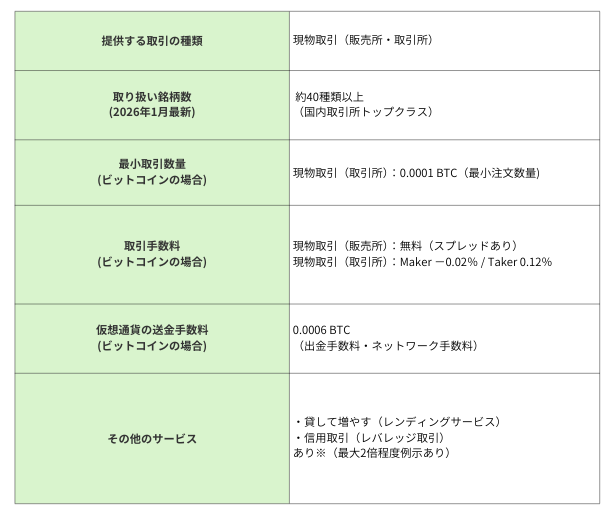

bitbank(ビットバンク)

アルトコイン取引に強い本格派

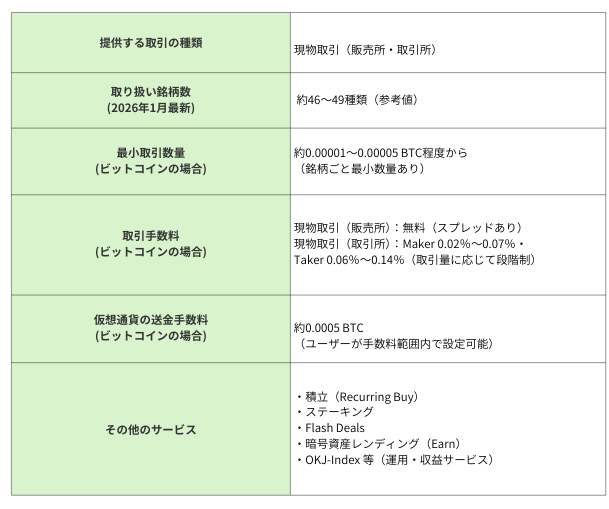

OKJ

取扱銘柄数が多く、新興銘柄にも対応

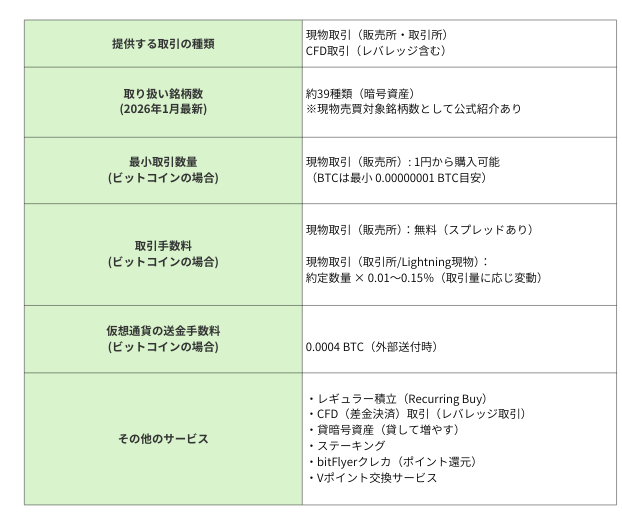

bitFlyer(ビットフライヤー)

ビットコイン取引量で知られる老舗取引所

5社比較まとめ表

あなたに最適な取引所は?

30秒診断であなたにぴったりの取引所を見つける

よくある疑問(Q&A)

Q1. ビットコイン現物ETFとは何ですか?

現物ETFは、実際のビットコインを裏付け資産として保有し、その価格に連動する投資信託です。証券口座から株式のように売買できる点が特徴です。

Q2. ソラナETFは承認される可能性がありますか?

現時点で米国ではビットコインとイーサリアム以外の現物ETFは承認されていません。ソラナETFの審査結果は、今後のアルトコインETFの方向性を占う重要な判断材料となる可能性があります。

Q3. 日本の投資家にはどんな影響がありますか?

将来的に制度整備が進めば、証券口座を通じて暗号資産へ投資できる環境が整う可能性があります。金融機関の参入により、投資の安全性や利便性が向上することも期待されています。

まとめ

モルガン・スタンレーによるビットコイン現物ETFとソラナETFの申請は、米大手銀行が暗号資産市場に本格参入する象徴的な動きとなりました。

ウォール街では顧客資産の囲い込みを狙った自社ETF組成の動きが広がり、ETF市場は新たな競争段階に入っています。

一方で資金流入は断続的で、市場には短期的な不安定さも残っています。

それでも銀行の参入は暗号資産の正当性を高め、他の金融機関の追随を促す可能性が高いと考えられます。

制度整備が進む各国市場とともに、日本においても中長期的な影響が及ぶ可能性があります。

参考資料・出典

- Reuters「Morgan Stanley files bitcoin, solana ETFs」

https://www.reuters.com/business/morgan-stanley-files-bitcoin-etf-2026-01-06/ - CoinDesk「Morgan Stanley eyes the spot bitcoin ETF market」

https://www.coindesk.com/markets/2026/01/06/morgan-stanley-eyes-the-spot-bitcoin-etf-market - SEC提出書類(S-1)

https://www.sec.gov/ - Reuters「Bank of America expands crypto access」

https://www.reuters.com/business/finance/bank-america-expands-crypto-access-wealth-management-clients-2025-12-04/ - Reuters「Japan mulls letting banking groups offer crypto services」

https://www.reuters.com/world/asia-pacific/japan-mulls-letting-banking-groups-offer-crypto-trading-services-nikkei-reports-2025-10-21/

更新履歴

2026年2月16日 初回公開